:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/BLTY3MCKQ5DSXAKBUZQ7V6D57M.jpg)

CALIFICADORAS

Moody's alerta sobre la deuda colombiana

Colombia registra métricas de endeudamiento superiores a las de economías que tienen la misma calificación, lo que afecta su perspectiva a ojos de los inversionistas.

Encuentra aquí lo último en Semana

En febrero de 2018 la agencia la calificadora Moody’s Investor Services desmejoró su evaluación de Colombia, debido al impacto que había tenido en la economía la caída del precio del petróleo. Esta no solo produjo una desaceleración del PIB, sino también un deterioro de las métricas de endeudamiento del país, al registrarse un aumento del gasto en el pago de intereses.

Un año y tres meses después, los expertos de Moody’s corrigieron esa situación y cambiaron de nuevo su perspectiva con respecto a la calificación del país. La perspectiva indica cuál podría ser la siguiente acción de una agencia en cuanto a la nota que le da a una economía. Si la perspectiva es positiva señalaría una posible alza, si es negativa una baja y si es estable indica que no se deberían esperar cambios.

Antes de febrero de 2018 la calificación de riesgo de Colombia estaba en Baa2 (una métrica que usa Moody’s) con perspectiva estable. Después de esa fecha se bajó a negativa y en marzo de este año volvió a estable.

Le puede interesar: Qué está pasando con la economía

Renzo Merino, vicepresidente adjunto de Moody‘s y encargado de evaluar a Colombia, explica que este cambio se dio por una recuperación del crecimiento del país, que había pasado de crecer un promedio de 4,5% entre 2007 y 2013 y luego había caído a 2,7% entre 2014 y 2018. Su perspectiva es que este año crezca alrededor de 3,3%. Esta situación sirvió para que Colombia vuela a crecer al mismo ritmo de otros países con la misma calificación de Baa.

Esa comparación es clave en términos de los pronunciamientos de las calificadoras, pues cuando emiten su juicio este siempre se compara con el de otras naciones, con la idea de que los inversionistas, que son los principales consumidores de sus calificaciones, puedan determinar en qué país es menos riesgoso poner su dinero.

Dudas de 2020 para allá

Recomendado: Por qué Standard Poor s nos mantiene al borde de un ataque de nervios

Si bien Colombia ha mejorado en sus cuentas fiscales, gracias al mayor crecimiento económico y a la reforma tributaria de 2018 (Ley de Financiamiento), lo que ayudará a aumentar el recaudo este año, hay dudas sobre si el país podrá seguir con su proceso de consolidación fiscal de 2020 en adelante.

Merino también señala que uno de los temas que analizan con cuidado es la política fiscal y aclara que durante el gobierno Santos, aquella estuvo enfocada en mitigar el impacto del choque de términos de intercambio, por el derrumbe de los precios del petróleo, así como en utilizar el espacio fiscal concedido por la regla fiscal, lo que llevó a un deterioro de las métricas de deuda.

Su estimación es que en el gobierno Duque el compromiso está en estabilizar las métricas de deuda gubernamental y en mantener superávits primarios.

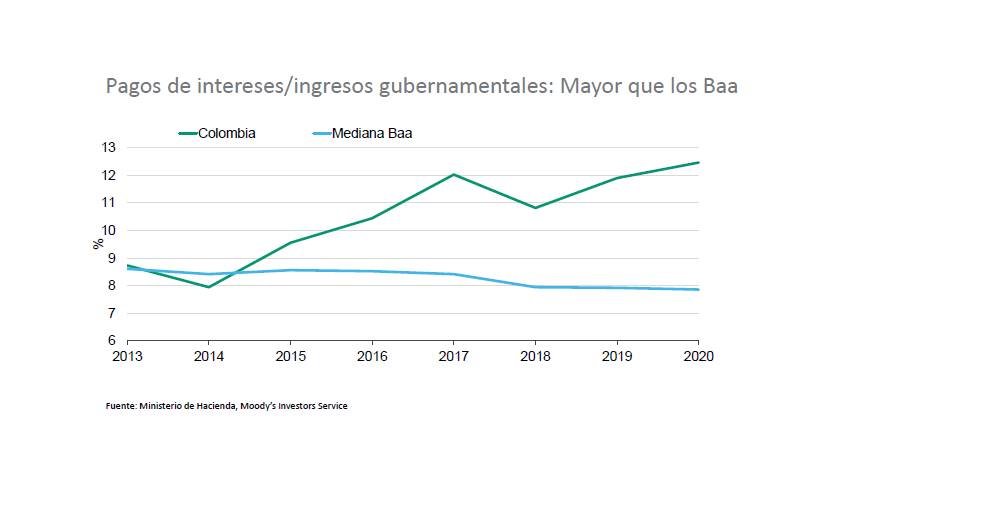

Justamente el endeudamiento sigue siendo el problema del país. Aunque la deuda como porcentaje del PIB se ubica un poco por encima de 50%, al igual que otras economías con idéntica calificación, la dificultad está en el pago de intereses en relación con los ingresos gubernamentales. Esta relación en Colombia está por encima de 12% frente a un promedio de los Baa de 9%.

Para leer: Qué va a hacer Carrasquilla después de la regla fiscal

Merino señala que, si se analiza la carga de deuda del país, esta se encuentra en un nivel alto respecto de sus pares de calificación. En la región lo supera Panamá con una carga de deuda moderada y Uruguay se encuentra al mismo nivel de Colombia.

Los riesgos crediticios del país son moderados en cuanto al porcentaje de su deuda que está en moneda extranjera, así como en la cantidad de acreedores foráneos. Sin embargo, para mitigar esos riesgos le falta más fuerza en sus necesidades de financiamiento y en su perfil de financiación. Aunque su ventaja es que cuenta con una línea de crédito flexible del Fondo Monetario Internacional, de la cual puede disponer en caso de necesidad.

El analista de Moody’s considera que, para mejorar en el contexto fiscal, lo que a su vez lleva a tener un mejor perfil de deuda, es necesario flexibilizar el gasto, que cada vez es más difícil de recortar por rubros como los subsidios, así como aumentar los ingresos tributarios. Pese a que prácticamente se ha tramitado una reforma tributaria cada dos años, el recaudo se ha mantenido constante alrededor de 16% del PIB. De nuevo por debajo de sus colegas de calificación, que están por encima de 28%.

Le sugerimos: Para qué sirve flexibilizar la regla fiscal