:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/semana/PHYB36SWBVC3ZLTGAIOIOFUDYI.jpg)

Cartera

Consideraciones antes de decir “sí” a la compra cartera

El objetivo de la compra de cartera es seguir debiendo lo mismo, pero a una menor tasa de interés, de tal manera que se pague la menor cantidad de interés posible. Sin embargo, existe otra serie de aspectos que deben tenerse en cuenta a la hora de evaluar una compra de cartera.

Encuentra aquí lo último en Semana

En temporada decembrina muchos reciben atractivas ofertas como “compre en diciembre y pague en febrero”. Pues bien, llegó febrero y es hora de pagar. Si a esto se le suma que por estas fechas se refleja también los típicos gastos de enero como el impuesto predial y la temporada escolar se tiene como resultado un mes bastante “apretado” en términos de flujo de caja.

Ante esto muchos recurren a la compra de cartera la cual consiste en que las deudas adquiridas (principalmente por medio de tarjetas de crédito y créditos rotativos) con un banco sean compradas por otro. Se hace especial énfasis en estos productos financieros porque históricamente son los que tienen tasas de interés más altas.

Por esta razón, el objetivo de la compra de cartera es seguir debiendo lo mismo, pero a una menor tasa de interés, de tal manera que se pague la menor cantidad de interés posible.

Sin embargo, más allá de la tasa de interés existe otra serie de aspectos que deben tenerse en cuenta a la hora de evaluar una compra de cartera. Estos son:

1. Otros cobros adicionales: muchas veces al concretarse la compra de cartera es probable recibir ofertas de otros productos como asistencias al hogar y seguros adicionales los cuales -en últimas- van a incrementar el valor final de la cuota. ¿Realmente se necesita? Es una pregunta esencial a la hora aceptarlas o no.

2. El nuevo valor de la cuota mensual: una forma de confirmar que efectivamente se está logrando un alivio es comparar la cuota actual con la nueva cuota calculada. Si se está haciendo bien las cosas entonces debería ser menor. Ojo: no olvide incluir las asistencias y seguros adicionales que haya decidido tomar.

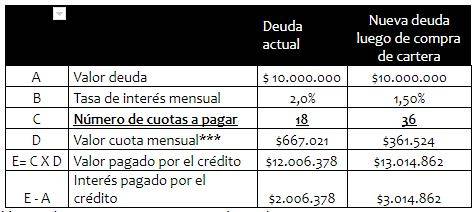

3.Número de cuotas a pagar: muchas veces la atención se centra en el nuevo valor de la cuota o la tasa de interés olvidando por completo cuantas cuotas se va a pagar ¿Qué tan relevante es esta variable? En la siguiente tabla se muestra una comparación antes y después del uso del mecanismo de compra de cartera:

Antes de aceptar esto conozca Cuándo debe ir al banco a pedir la renegociación de su cartera

*** no incluye seguros y asistencias adicionales

Si bien con la compra de cartera se obtuvo un beneficio en la tasa de interés (se pasó del 2% al 1,5% mensual) y una reducción en la cuota del 46% (de $667.021 a $361.524), al final de cuentas no es tan atractivo porque se pasó de pagar $2.006.378 de interés a pagar $3.014.862. Es decir, $1.008.484 adicionales que si no se hubiese hecho la compra de cartera estarían disponibles para otros usos.

4. Relevancia de la obligación: evidentemente el banco que decide comprar la cartera poco o nada le interesa saber cuál fue el uso que se le dio al dinero en su momento. Sin embargo, no es sano incluir en la compra de cartera gastos relacionados con ocio, placer y consumo de corto plazo (un paseo a Santa Marta, una rumba o una cena de aniversario). Por el contrario, es mucho mejor incluir compra de bienes y en general gastos que en cierto modo se puedan asimilar a un activo o inversión duradera (una nevera, lavadora o reparaciones locativas) No hay nada más triste pagar intereses por algo de lo cual no se disfruta.

Si es su caso entienda además Cómo invertir en una carteracolectiva de finca raíz

Por último, y no menos importante, es de suma importancia ser prudentes con el cupo liberado en las tarjetas de crédito y rotativos que dieron origen a la compra de cartera. Finalmente, ese cupo que está “libre” está representado en la obligación ligada a la compra de cartera. Es sensato esperar unos meses mientras se asimila el efecto de la nueva obligación en el flujo de caja mensual para saber si aún se tiene capacidad de pago.

En todo caso la mejor y más sana recomendación es ahorrar. De todas formas, es sabido que en diciembre el gasto aumenta (los regalos, la ropa, la cena de navidad, la rumba etc.) y en enero llega la temporada escolar ¿no sería mejor desde ya ahorrar por lo menos una parte de estos gastos y evitar así dolores de cabeza y preocupaciones innecesarias?

*Experto en finanzas