Macroeconomía

Estanflación: la nueva amenaza

Aumenta la posibilidad de que se dé en el mundo la combinación de un bajo crecimiento con una alta inflación, fenómeno conocido como estanflación. ¿Cómo está Colombia frente a ese escenario?

Encuentra aquí lo último en Semana

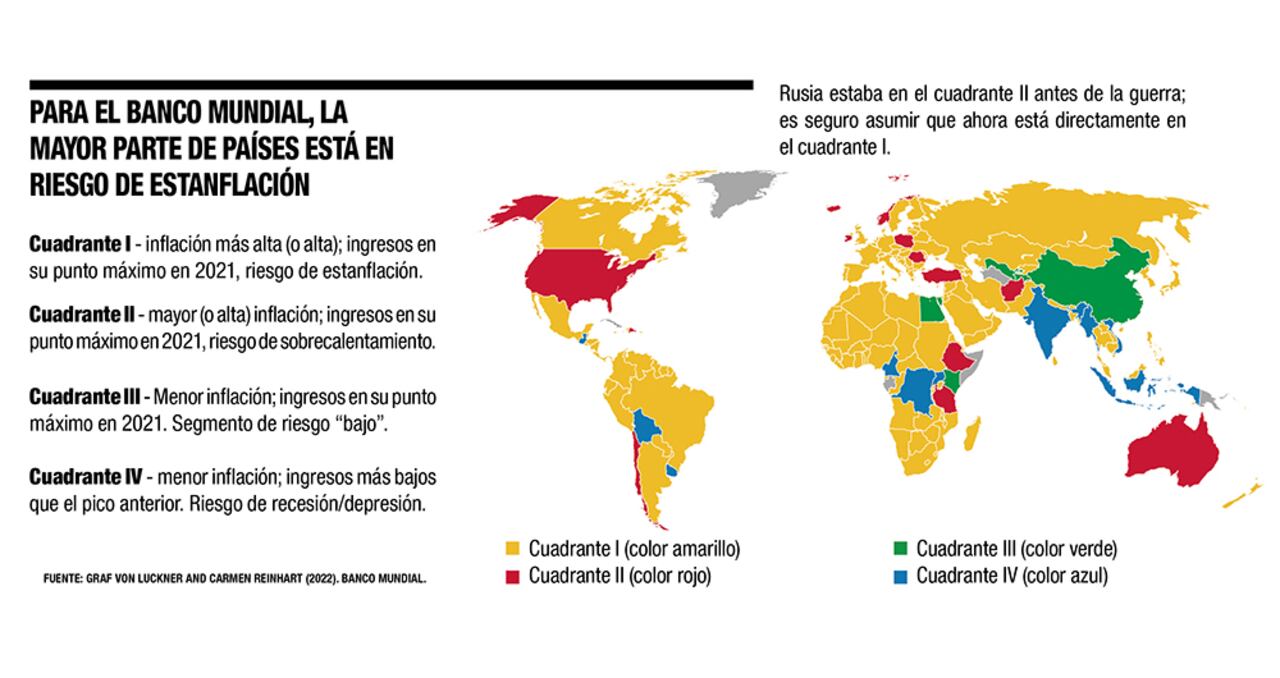

En medio de cerca de una veintena de presentaciones, en el evento en el que se conmemoró el centenario del Banco Central de Reserva del Perú, los reflectores se los llevó Carmen Reinhart, vicepresidenta y economista en jefe del Banco Mundial, quien lanzó una bomba: gran parte del planeta está en riesgo de estanflación.

¿Esto qué significa? Que se está gestando una situación económica en la que se juntan un crecimiento bajo o negativo, un alto desempleo y una inflación al alza.

“Aparte de la situación humanitaria, la guerra está perturbando la economía global”, dijo la funcionaria y destacó factores como el elevado costo de vida y la desigualdad de la recuperación. “Sin ser melodramáticos, la estanflación es la realidad de muchos países”, puntualizó.

Las políticas de estímulos generadas durante la pandemia han permitido el rebrote de la actividad productiva, pero han generado un sobrecalentamiento que explica la inflación. Aunque es un fenómeno global, el discurso de sobrecalentamiento puede explicar lo que pasa en economías avanzadas, pero no lo que sucede con la gran mayoría de las emergentes. “Para muchos países, el sobrecalentamiento no es una buena explicación porque ni siquiera han recuperado su renta per cápita a nivel precrisis”, dijo Reinhart.

La invasión de Rusia a Ucrania, los rebrotes de covid en China y una gran incertidumbre han marcado el primer trimestre de este año. La volatilidad y el incremento en el precio de los commodities han llevado a la inflación a cifras no vistas en décadas. En Estados Unidos registró cerca de 8 por ciento anual a febrero, máximos históricos de los últimos 40 años, y en la eurozona ha llegado a 7,5 por ciento. Y la situación puede empeorar, ahora con riesgos de racionamientos de energía en Europa, ante la dependencia del gas y petróleo rusos que, para algunos, no solo amenazaría con una estanflación, sino con una recesión.

¿Y Colombia?

En el mapa que presentó Reinhart, Colombia aparece dentro de los países que caerían en una etapa de estanflación. Sin embargo, paradójicamente, la revelación de la funcionaria del Banco Mundial coincidió con una revisión al alza de las proyecciones de crecimiento del país para este año. En especial la del Fondo Monetario Internacional (FMI), que la llevó a 5,75 por ciento por encima del 4,5 por ciento que tenía en febrero.

¿Cómo se explica esta situación? Para Felipe Campos, director de Investigaciones de Alianza Valores y Fiduciaria, es necesario separar el corto y el largo plazo. Las proyecciones del país para este año son positivas por el impulso que trae la economía. “Reinhart se refiere a una dinámica preocupante para los próximos años. Colombia va muy fuerte y el petróleo está ayudando, además la dinámica con la que terminamos 2021 sigue siendo bastante difícil de apagar. Tendría que pasar algo muy grave para que Colombia crezca por debajo del 4 por ciento. ¿Cuál es el problema? Que en un choque de precios como el actual y con el Banco de la República subiendo tasas, el impacto se va a sentir en 12 o 18 meses, entonces la desaceleración colombiana sería hasta 2023”, señala.

A su vez, Andrés Langebaek, director de estudios económicos del Grupo Bolívar, cree que Colombia tiene un poco menos de riesgo de una estanflación. “Y lo que nos salva –agrega– es que producimos petróleo, que es el commodity que está creciendo de precio en los mercados internacionales y que por el conflicto entre Ucrania y Rusia tiene la posibilidad de generarnos ingresos en divisas, así como de mejorarnos la situación fiscal y, a través de la revaluación de la tasa de cambio, amortiguarnos algo del crecimiento que estamos viendo en los precios a nivel internacional”.

Según José Ignacio López, director de Investigaciones Económicas de Corficolombiana, la economía nacional sigue normalizándose. Hay sectores que aún están recuperando su capacidad productiva prepandemia, como el entretenimiento y el turismo internacional, que todavía se puede recuperar más. “No estamos en un momento de contracción clara, pero las alertas sí están prendidas porque el choque inflacionario está siendo más fuerte de lo que se anticipó. Le agregamos ahora un componente nuevo: el del conflicto en Ucrania y, probablemente, vamos a estar con una tasa de inflación más alta, en especial con una inflación de alimentos persistentemente alta. Eso va a tener un efecto sobre las tasas del Banco de la República y sobre el sentimiento de los consumidores”, explica.

La pregunta es qué tanto puede afectar una inflación desbordada el crecimiento de la economía, por una caída en el consumo, el incremento de los costos para las empresas y, si las tasas de interés siguen subiendo, algunos proyectos de inversión podrían ser inviables. Este escenario sería una tormenta perfecta.

Para Langebaek, del Grupo Bolívar, el problema es el siguiente; hay una población afectada por la inflación que no tiene ahorros y que necesariamente debe disminuir el consumo. A eso se suma que los productores, ante esa disminución de la demanda, no pueden seguir aumentando sus precios, ni trasladar los aumentos de las materias primas al consumidor final, pues si no están vendiendo, lo peor que pueden hacer es aumentar precios. Entonces hay una caída en los márgenes de los productores y eso tiene consecuencias muy complicadas desde el punto de vista de crecimiento: caída en demanda y caída en los márgenes.

La inflación va a tener un efecto sobre las familias que han tenido menos indexación de sus ingresos. Como advierten distintos analistas, entre ellos López, de Corficolombiana, los trabajadores formales al menos tuvieron un aumento importante del salario mínimo, pero ¿qué pasa con quienes están en la informalidad que no vieron esos aumentos?

“La inflación en sí misma puede empezar a generar un cambio en los patrones de consumo y la gente tiene que priorizar ciertos rubros. Eso podría ralentizar algunos sectores de la economía”, agrega.

Además, dice, hay señales de que las tasas de los créditos de consumo empezaron a subir y eso tendrá un efecto de moderación sobre los planes y proyectos de gasto de las familias. López estima que probablemente estos efectos sean más sensibles en el segundo semestre. “Por ahora, la economía arranca con un buen momento, donde probablemente crezcamos en el primer semestre por encima de 6 o 7 por ciento, y quizás vamos a empezar a sentir una desaceleración a niveles más del 4 por ciento en el segundo trimestre e incluso más abajo para 2023”, concluye.

Campos, de Alianza, señala que no solo los consumidores que tienen una inflación del 8 por ciento en Colombia la están pasando mal. “También los productores que están pagando inflaciones del 30 por ciento. Tienen los márgenes muy apretados, y si suben los precios van a tener problemas y los pueden reemplazar. Creo que habrá una desaceleración económica a nivel mundial en los próximos 12 meses, pero dado que el motor principal es el petróleo, no considero que a Colombia la descarrile mucho. Podemos crecer cerca al 5 o al 4 por ciento. Y el otro año alrededor del 3. Pero está bastante bien, en términos comparativos frente al resto del mundo”.

¿Hasta dónde llegará el Emisor?

Un documento de Davivienda plantea que un escenario de estanflación –la combinación de bajo crecimiento y alta inflación– es complejo porque dificulta el manejo de la política monetaria: mientras la inflación alta exigiría aumentar tasas de interés, el bajo crecimiento demandaría una política monetaria expansiva.

Por ahora, el Banco de la República está sacando ‘su arsenal’ para atajar la inflación, dado que la economía sigue dando señales de dinamismo. En la reunión de su Junta Directiva del pasado 31 de marzo, aumentó 100 puntos básicos las tasas de referencia y las dejó en 5 por ciento. Sin embargo, el anuncio fue menor a lo esperado por el mercado, que estimaba un crecimiento de 150 puntos básicos.

Las expectativas de inflación se sitúan entre 4,5 y más de 6 por ciento, pero será uno de los indicadores que a lo largo del año se revisará al alza. Se estima que, en marzo, la inflación habría alcanzado 8,5 por ciento en los últimos 12 meses.

El mensaje del Emisor ha sido claro: no es sostenible mantener tasas de interés reales negativas en una economía que se empieza a comportar de manera normal. “Las tasas de interés reales negativas eran válidas y las tuvimos en momentos de crisis, pero cuando la economía está creciendo de manera adecuada y cuando además estamos teniendo presiones inflacionarias se vuelve indispensable tener tasas de interés reales positivas”, dijo Leonardo Villar, gerente del Banco de la República, en una reciente entrevista a SEMANA.

La pregunta es qué magnitud deben tener las tasas para no estimular la inflación y ser neutrales frente al desempeño de la economía. Algunos calculan que deberían ser cercanas al 2 por ciento real, es decir, que si la inflación está en 8 por ciento, las tasas de interés deberían estar en 10 por ciento. Sin embargo, no es la única inquietud. Como se cuestiona Campos, la pregunta es: ¿de cuál inflación? “¿La inflación de hoy? Entonces, ¿se va a ir al 11 por ciento? ¿O la inflación de fin de año y llega al 8 por ciento? ¿O la inflación promedio que tiene el Banco de la República que es 3 por ciento?”.

Langebaek no cree que el banco pueda incrementar su tasa al 8 o al 9 por ciento y lo que estima es que al final del año haya una tasa real de cero; es decir, que debería ser más o menos la inflación a diciembre.Los mercados, los empresarios y los consumidores se siguen moviendo en medio de la incertidumbre, la volatilidad y una inflación que, por ahora, no cede.